Блог компании AMarkets |Стоит ли инвестировать в империю Уоррена Баффетта

- 16 августа 2021, 13:16

- |

Berkshire Hathaway является холдинговой компанией, которая находится под управлением Уоррена Баффетта.

Уоррен Баффетт получил контроль над компанией Berkshire Hathaway в 1965 году. В тот год акции холдинга стоили около $18 за бумагу. Сейчас цена акций выше $386 000. Таким образом, цена за эти годы выросла в 21 444 раза. Так, на протяжении 55 лет акции компании росли в годовом выражении на 20%. Да, были периоды, как цена снижалась или сохранялась на одной и той же отметке. Однако для долгосрочных инвесторов все ожидания, связанные с Berkshire Hathaway, всегда оправдывались.

В настоящее время холдинг включает в себя множество компаний в самых различных бизнес-сферах. Большая часть активов приходится на 4 сектора экономики:

· Страхование.

Страховая сфера является основной деятельностью Buffett Holding. В холдинге более 70 страховых компаний, в числе которых не только американские, но и зарубежные.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании AMarkets |Билл Гейтс научился от Баффета трем полезным вещам

- 17 июня 2013, 13:04

- |

Билл Гейтс в социальном сети LinkedIn написал о том, что Баффет научил его делать три очень важных вещи — по материалам AForex.

Билл Гейтс в социальном сети LinkedIn написал о том, что Баффет научил его делать три очень важных вещи — по материалам AForex.Гейтс написал о том, что до знакомства с Уорреном Баффетом он покупал акции, исходя из исключительно финансовых показателей — котировки и торгуемые объемы. Однако Баффет предложил более взвешенный фундаментальный подход, исходя из справедливых стоимостей бумаг и бумаг компании Microsoft, в частности. Т.е. Баффет смотрит на бумаги не только как на чисто спекулятивный объект с набором исторических данных и технических сигналов — Баффет смотрит на акции, как на часть реальной компании с реальным бизнесом. И Баффет оценивает акции, исходя из реальных перспектив бизнеса, конкурентных преимуществ, слабых и сильных сторон. Баффет советует инвесторам относиться к акциям так, если бы инвесторы владели компанией — если бы это был их собственный бизнес, вместо того, чтобы слепо следовать рыночному «мейнстриму», покупая бумаги как бы недооцененных компаний (исходя из технических, а не фундаментальных показателей).

( Читать дальше )

Блог компании AMarkets |Уоррен Баффет покупает очередного "слона" за $5.6 млрд

- 30 мая 2013, 11:07

- |

В среду стало известно, что энергетическая компания, которой владеет фонд Berkshire Hathaway - MidAmerican Energy — планирует купить компанию в Неваде, которая специализируется на производстве электроэнергии из разных источников и натурального газа. Стоимость сделки - $5.6 млрд — по материалам AForex.

В среду стало известно, что энергетическая компания, которой владеет фонд Berkshire Hathaway - MidAmerican Energy — планирует купить компанию в Неваде, которая специализируется на производстве электроэнергии из разных источников и натурального газа. Стоимость сделки - $5.6 млрд — по материалам AForex. Стоит отметить, что MidAmerican очень активно и агрессивно инвестирует в инновационные энергетические компании в последние несколько лет. Вложения в NV Energy — отличная возможность расширить в Неваде новые инновационные направления энергетики — например, солнечную, ветряную энергию, а также геотермальные ресурсы.

Стоит отметить, что на американском рынке в последнее время наблюдался процесс усиленной консолидации энергетических производителей на фоне слабеющего спроса на электроэнергию и растущей себестоимости производства, а также на фоне необходимости обновления старого оборудования, замены технологий на более экологически дружелюбные варианты и др. — для того, чтобы соответствовать требованиям безопасности со стороны соответствующих регуляторов.

Фонд Berkshire Hathaway Inc. владеет 80 компаниями, включая производителей одежды, мебели, ювелирных изделий, страховые компании, коммунально-сервисные компании и др. Фонд владеет существенными пакетами в таких гигантах, как Coca-Cola Co. и Wells Fargo & Co.

Блог компании AMarkets |Кому хорошо живется? Прибыль Berkshire выросла на 51% за первый квартал

- 06 мая 2013, 10:57

- |

06.05.2013, Москва – Прибыль фонда Баффета –Berkshire Hathaway – выросла в первый квартал на 51% на фоне хорошего роста страхового бизнеса фонда, а также за счет роста совокупной стоимости всех активов компании миллиардера – по материалам AForex.

06.05.2013, Москва – Прибыль фонда Баффета –Berkshire Hathaway – выросла в первый квартал на 51% на фоне хорошего роста страхового бизнеса фонда, а также за счет роста совокупной стоимости всех активов компании миллиардера – по материалам AForex.Уоррен Баффетт отрапортовал о прибыли в $4.89 млрд (или $2977 на акцию класса «А»). В предыдущем полугодии прибыль составила $3.25 млрд, или $1966на акцию.

Фонд Berkshire владеет 80 дочерними компаниями, включая одежные, мебельные и ювелирные бизнесы. Однако более 50% всей прибыли фонду приносят страховые и энергетические компании. Кроме всего прочего, у фонда крупные вложения в таких гигантах бизнеса, как Coca-Cola, Wells Fargo & Co.

( Читать дальше )

Блог компании AMarkets |Любимый индикатор Баффета пробил отметку в 100%

- 14 февраля 2013, 11:37

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

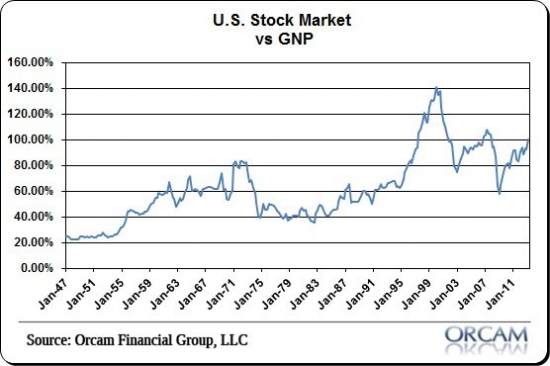

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.В последний раз показатель достигал уровня в 100% в разгар кризиса «пузыря» на фондовом рынке в 90-х, затем – в период 2006-2007 гг. (третий квартал 2006 года), после чего оставался на высоком уровне около года. После пика фондового рынка от 2007 года последовал финансовый кризис.

График. Фондовый рынок к ВВП Америки (историческая динамика).

Блог компании AMarkets |Баффет: «Я бы не стал инвестировать Конгресс с его сегодняшним менеджментом»

- 28 ноября 2012, 13:59

- |

Миллиардер Уоррен Баффет все еще сохраняет «бычий» тренд по Америке в целом, несмотря на временный тупик, в который зашел Конгресс на фоне невозможности быстро договориться насчет механизма преодоления (или предотвращения) «фискального обрыва» — по материалам AForex.

Миллиардер Уоррен Баффет все еще сохраняет «бычий» тренд по Америке в целом, несмотря на временный тупик, в который зашел Конгресс на фоне невозможности быстро договориться насчет механизма преодоления (или предотвращения) «фискального обрыва» — по материалам AForex.По мнению миллиардера-инвестора, Америка – эффективная страна, которая с 1776 года смогла подняться до неимоверных высот. То есть, действующая в экономике страны «формула развития» работала хорошо. Тем не менее, Баффет уточнил, что, если бы Конгресс был частной компанией, он бы не стал инвестировать в него (если рассматривать регулятора как актив для вложения денег), пока в Конгрессе не появился бы новый «менеджмент».

Баффет предложил Бараку Обаме несколько возможных стратегий преодоления фискального коллапса, среди которых – поднятие налога для «сверхбогатых» людей с доходами выше $1 млн в год (до 30%) и еще большего поднятия налога для людей с доходами от $10 млн (до 35%) и так далее по прогрессивной шкале. В настоящее время богатейшие люди Америки платят налог на доход – менее 15%.

По материалам: ning.it/TsCmKt

Блог компании AMarkets |Уоррен Баффет предлагает увеличить налоги для категории «супербогатых»

- 27 ноября 2012, 11:57

- |

По мнению легендарного инвестора и миллиардера Уоррена Баффета, минимальная налоговая ставка на доходы богатейших людей США должна составлять не менее 30% — по материалам AForex.

По мнению легендарного инвестора и миллиардера Уоррена Баффета, минимальная налоговая ставка на доходы богатейших людей США должна составлять не менее 30% — по материалам AForex.Согласно предложению Барака Обамы, налоги «эры Буша» должны истечь в конце текущего года для домохозяйств с доходами на уровне $250 тыс и более в год. Кроме того, должны вырасти налоги на инвестиционный доход, включая дивидендные выплаты.

В своей регулярной колонке в газете New York Times Баффет выразил мысль о том, что богатейшие люди Америки во времена экономического бума смогли заработать больше всех. И теперь они должны больше всех платить налогов – это будет справедливо. В текущем году совокупный заработок людей из топ-листа Forbes 400 составил рекордные $1.7 трлн, что более, чем в 5 раз больше аналогичного показателя 1992 года.

Интересно, что многие Республиканцы потихоньку начинают склоняться к идее о том, что элита должна платить больше налогов для поддержания экономики страны. Буквально сегодня на moneynews.com была опубликована заметка, из которой стало ясно, что несколько влиятельных Республиканцев выразили свою поддержку Демократам в части поднятие налогов во имя избежания фискального коллапса. Это беспрецедентный случай, так как на протяжении многих лет общепринятая идеология Республиканцев подразумевала жесткую оппозицию любому увеличению налогов.

По материалам: ning.it/SmTZue

Блог компании AMarkets |Berkshire Hathaway покупает индустриальные акции – продает ритейл и FMCG

- 15 ноября 2012, 12:02

- |

Конгломерат Уоррена Баффета Berkshire Hathaway в третьем квартале текущего года продала существенную часть портфеля акций сегмента розничной торговли и потребительских товаров, предпочтя ценные бумаги «тяжеловесных гигантов» промышленного производства, вроде Deere & Co. и Precision Castparts – по материалам AForex.

Конгломерат Уоррена Баффета Berkshire Hathaway в третьем квартале текущего года продала существенную часть портфеля акций сегмента розничной торговли и потребительских товаров, предпочтя ценные бумаги «тяжеловесных гигантов» промышленного производства, вроде Deere & Co. и Precision Castparts – по материалам AForex.Исторически портфель компании Berkshire Hathaway всегда имел довольно стабильные позиции (без резких колебаний), так как Баффет всегда придерживался инвестиционной стратегии «покупай и долго держи». Однако в последние несколько кварталов портфель миллиардера имел весьма волатильную динамику.

Если говорить о генеральной стратегии, то видно, что Баффет последовательно избавляется от ритейла и FMCG. Например, Баффет сократил вложения в акции компании Johnson & Johnson на целых 95%, Procter & Gamble – на 11%.

Интересно, что акции компании Johnson & Johnson были одной из крупнейших инвестиций Баффета на протяжении последних 5 лет. В текущем году Баффет продавал акции компании в довольно агрессивной манере – т.е. быстро и резко. Основной аргумент в пользу продажи, который привел миллиардер – «компания запуталась сразу по нескольким направлениям» (из интервью для CNBC).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс